Tal como lo determinó la Ley de Inversión Social, los contribuyentes que tengan activos omitidos o pasivos inexistentes en su información tributaria, al 1° de enero de 2022, serán responsables del Impuesto Complementario de Normalización.

De esta manera, la ley da la oportunidad de subsanar dicha situación con una tarifa del 17% de la base gravable. En esta oportunidad, la ley contempló un anticipo del 50% del impuesto que el contribuyente liquidará en 2022.

Este pago, que se realizará en una sola cuota, tendrá que hacerse entre el 16 y el 22 de noviembre de 2021 de acuerdo con el último dígito del NIT, tal como lo indica el Decreto 1340 de 2021, y debe calcularse sobre la base gravable estimada de los activos omitidos o pasivos inexistentes.

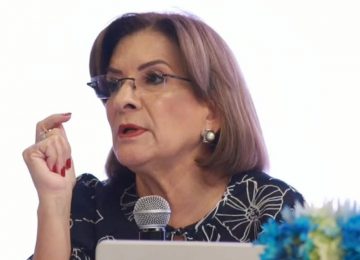

“Este nuevo elemento, el pago del anticipo del 50%, permite que los contribuyentes puedan subsanar su situación tributaria de una manera más fácil” indicó el Director de Gestión de Impuestos, Julio Lamprea Fernández.

El contribuyente que realice el pago del anticipo de los activos omitidos representados en moneda extranjera debe utilizar la tasa representativa del mercado (TRM) aplicable al día de entrada en vigencia de la Ley 2155, es decir, del 14 de septiembre de 2021.

Entre tanto, la declaración, liquidación y pago del Impuesto Complementario de Normalización se podrá llevar a cabo hasta el 28 de febrero de 2022. El valor del anticipo efectivamente pagado se descontará del valor a cancelar en la declaración del Impuesto.

Tienen la obligación legal de incluir activos omitidos en sus declaraciones de impuestos nacionales, quienes obtienen el aprovechamiento económico, potencial o real, de dichos activos. Con respecto a los pasivos inexistentes, se refiere a aquellos reportados en las declaraciones de impuestos nacionales, sin soporte válido de realidad.

Frente a la legalización del origen de los activos, el Director de Gestión de Impuestos, Julio Lamprea Fernández aclaró: “La normalización tributaria no se traduce en legalización del origen de los activos omitidos en caso de que estos tengan un origen ilícito o estén relacionados con lavado de activos”.

Base gravable 50% por repatriación con vocación de permanencia

Otra de las posibilidades que ofrece la Ley 2155 es reducir la base gravable del Impuesto de Normalización en un 50% para el caso de los contribuyentes que realicen inversión de los recursos repatriados a Colombia con vocación de permanencia en el país, es decir, por un término no inferior a dos años, antes del 31 de diciembre de 2022.

En caso de declarar la base gravable reducida al 50% y no realizar la repatriación y/o inversión con vocación de permanencia, el contribuyente deberá declarar y pagar el mayor valor del Impuesto Complementario de Normalización sumado a los intereses moratorios a que haya lugar.

La DIAN seguirá con el propósito institucional de luchar contra la evasión garantizando la sostenibilidad fiscal del país.